Hapvida assina compra do Grupo São José; valor total pode chegar a R$ 320 milhões

O Grupo São José possui estratégia operacional similar à do Hapvida, com alto grau de verticalização em internações hospitalares e consultas realizados na rede própria

Hapvida: Grupo São José possui estratégia operacional similar à do Hapvida, com alto grau de verticalização em internações hospitalares e consultas realizados na rede própria

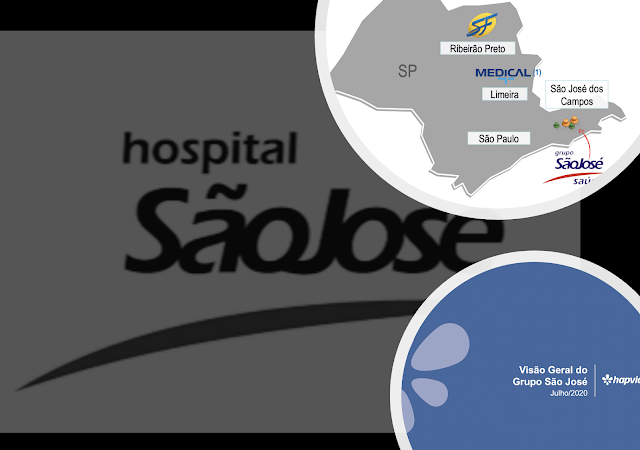

A Hapvida assinou memorando vinculante para compra de 85,71% do Grupo São José, no Vale do Paraíba, podendo chegar a 100% do capital votante. O valor, caso atinja 100%, é de R$ 320 milhões, incluindo o caixa líquido, a carteira de 51 mil beneficiários de planos de saúde, os imóveis dos dois hospitais (7 mil metros quadrados de área construída) e um terreno (4 mil metros quadrados) adjacente ao hospital geral.

O pagamento será de R$ 240 milhões à vista, em dinheiro, na data de fechamento, e “earn out” de R$ 80 milhões. “Sob determinadas condições de desempenho, a parcela de ‘earn out’ poderá ser acrescida de até R$ 80 milhões adicionais”, diz em fato relevante.

O memorando se refere à fatia de 85,71% do capital votante do grupo sediado em São José dos Campos (SP), relativo a 100% do capital da operadora de saúde Clínica São José Saúde, 100% do capital da Clínica São José e 56% do capital da Pró-Infância SJC Hospital e Pronto Socorro Pediátrico.

Estratégia similar

O plano de saúde possui tíquete médio consolidado de R$ 241, sendo 74,5% em planos coletivos. Os dois hospitais somam 104 leitos, dos quais 20 de UTI. O grupo possui ainda uma clínica localizada na cidade e uma unidade ambulatorial com pronto atendimento na vizinha Jacareí.

“O Grupo São José possui estratégia operacional similar à do Hapvida, com alto grau de verticalização em internações hospitalares e consultas realizados na rede própria. A sua região de atuação considera um agrupamento de municípios com cerca de 1,6 milhão de habitantes e cerca de 600 mil beneficiários de planos de saúde. Caso concluída a Transação, a Companhia fortalecerá ainda mais sua presença no Estado de São Paulo”, completa o comunicado, lembrando ainda que a Hapvida está presente na região, por meio do Grupo São Francisco, com 20 mil beneficiários em planos odontológicos.

O preço da aquisição será pago proporcionalmente ao porcentual do capital votante (85,71%, podendo chegar a 100%), de modo que na totalidade representará um múltiplo implícito estimado de 7,6x o Ebitda (lucro antes de juros, impostos, depreciação e amortização) 2020 consideradas as sinergias. Estadão Conteúdo Leia mais em istoedinheiro 15/07/2020