Humores & Rumores de M&A – 11 a 17/jan/2021

Principais notícias divulgadas na semana de 11 a 17/jan/2021 sobre negócios de fusões e aquisições de empresas que poderão ocorrer nos próximos meses. Com esta compilação pretende-se captar os HUMORES e RUMORES do mercado e suas tendências. Nesta semana destacamos 21 notícias, sendo 6 postagens vinculadas à Venda, 5 sobre intenções de Compra, 1 envolvendo Fundos de Investimentos, 9 a respeito de Ofertas de Ações. Sendo que um terço das notícias estão relacionados a dois setores: Saúde e Telecomunicações e Mídias

M & A – VENDA

Petrobras inicia fase vinculante para venda do Polo Norte Capixaba – A Petrobras informou nesta sexta-feira abriu a fase vinculante da venda de sua participação num conjunto de quatro concessões de campos terrestres, chamado Polo Norte Capixaba, no Espírito Santo. “Os potenciais compradores habilitados para essa fase receberão carta-convite com instruções detalhadas sobre o processo de desinvestimento, incluindo orientações para a…15 Jan 2021

Iguá Saneamento recebe de fundo canadense oferta não vinculante por participação – A Iguá Saneamento afirmou nesta sexta-feira que o fundo de pensão canadense CPPIB entregou uma oferta não vinculante por uma participação na empresa. .,. Leia mais e4m mixvale 15/01/20A Iguá não deu mais detalhes sobre a proposta. A companhia fornece serviços de saneamento para 37 cidades no país… leia mais… 15 Jan 2021

Empresa de fibra óptica será vendida por valor acima do mínimo, diz diretora da Oi – InfraCo é uma das cinco UPIs postas à venda pela companhia de telecomunicações A diretora de finanças e relações com investidores da Oi, Camille Faria, disse nesta quinta-feira em entrevista transmitida pela internet que acredita que a venda de parte do capital da InfraCo – nome provisório da empresa de…15 Jan 2021

Equatorial, CPFL e fundo avaliam privatização da CEEE-D, dizem fontes – As elétricas Equatorial Energia, CPFL Energia e um fundo norte-americano acessaram a sala virtual com informações sobre o processo de privatização da distribuidora de eletricidade estatal CEEE Distribuição, controlada pelo governo do Rio Grande do Sul, disseram à Reuters duas fontes com conhecimento do assunto. O leilão de desestatização da…16 Jan 2021

Cargill negocia venda de participação no mercado de cana-de-açúcar para Copersucar – A multinacional Cargill está negociando a venda de sua participação no mercado de cana-de-açúcar para a Copersucar, que confirmou para a imprensa a decisão na quarta-feira (13). As empresas estavam desde 2014 à frente da joint venture Alvean. “A Alvean continua líder nos mercados globais de açúcar e não há…14 Jan 2021

JBS : venda de participação no frigorífico não está no horizonte do BNDES – O banco de fomento vai deixar esse desinvestimento para depois A esperada venda das ações da JBS pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES) não deve ser esperada para o curto prazo. De acordo com o Estadão, o banco de fomento, que nos últimos 12 meses vendeu… 14 Jan 2021

M & A – COMPRA

Ser não exerce opção de compra de três centros universitários da Ânima – A Ânima pedia R$ 1 bilhão pela venda de IBMR, UniRitter e Fadergs As empresas do setor de educação Ser Educacional e Ânima informaram hoje que não exerceram suas respectivas opções de compra e venda dos centros universitários IBMR, no Rio de Janeiro, e UniRitter e Fadergs, em Porto Alegre…13 Jan 2021

Crise impulsiona operações de compra e fusões na área de saúde – Capitalizadas, grandes empresas do setor abrem corrida por oportunidades no mercado brasileiro Entre numerosos outros reflexos, a pandemia evidenciou — para o bem e para o mal — a estrutura dos sistemas de saúde, e no Brasil não foi diferente. A capacidade de atendimento, as conexões entre os setores público… 13 Jan 2021 Clique para continuar lendo

New Fortress marca entrada em gás no Brasil com aquisições de US$5 bi – A New Fortress Energy anunciou nesta quarta-feira que irá comprar a Hygo Energy Transition e a Golar LNG, em um negócio combinado de 5 bilhões de dólares que marca a entrada do grupo no setor de gás natural do Brasil.Em paralelo, a empresa de infraestrutura de energia disse que selou memorando com BR Distribuidora e CCETC Brasil Holding para potencial compra de ativos de geração térmica no maior país da América Latina, que tem buscado abrir sua indústria de gás para investidores privados. 13/01/2021

Hapvida e Intermédica ganham R$ 32,5 bi – Em apenas dois pregões, Hapvida e NotreDame Intermédica (GNDI), que negociam uma fusão, valorizaram R$ 32,5 bilhões na B3 Com isso, a companhia combinada chegou ontem a um valor de mercado de R$ 129,4 bilhões, superando a Rede D’Or, que é avaliada em R$ 121,6 bilhões. As ações da Intermédica…

Fundo do BTG se une a CPPIB em oferta por unidade da Oi e ações dispararam 4% – Com o intuito de apresentar oferta vinculante pela unidade de fibra ótica da Oi, o Canada Pension Plan Investment Board (CPPIB) associou-se a um fundo gerido pelo Banco BTG Pactual SA (BPAC11), segundo fontes da Boomerang que entendem sobre o assunto. Possivelmente, a unidade, chamada de InfraCo, deva receber mais…

PRIVATE EQUITY & VENTURE CAPITAL

Lexington chega ao Brasil com foco em private equity – Gestora afirma estar otimista com as perspectivas para o Brasil no segmento A americana Lexington Partners chega ao Brasil de olho no incipiente mercado secundário de private equity e venture capital. O foco da gestora reside na compra e venda de participações de investidores nesses fundos, que tipicamente são de… 15 Jan 2021 Clique para continuar lendo

OFERTA DE AÇÕES

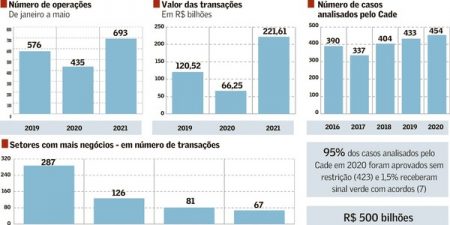

Há 40 aberturas de capital em andamento, segundo Anbima – Os dois principais segmentos do mercado de capitais brasileiro andaram em direções opostas em 2020.Se por um lado as oferta de ações brilharam no melhor desempenho desde 2010, a renda fixa e instrumentos híbridos observaram uma queda de 26,9% quando comparados a 2019… 13/01/2021

Brasil Brokers avalia oferta primária de ações – A Brasil Brokers (BBRK3) está avaliando a realização de oferta pública de distribuição primária de ações de sua emissão.A informação consta em fato relevante enviado ao mercado na noite desta sexta, 15.15/01/2021

Espaçolaser pode arrecadar até R$ 3 bi em estreia na B3 – A Espaçolaser, maior rede de clínicas de depilação do País, lançou ontem sua oferta inicial de ações (IPO, na sigla em inglês), que poderá movimentar cerca de R$ 3 bilhões, a depender da demanda pelos papéis e por quanto a ação será vendida aos investidores. Se a operação se efetivar,…16 Jan 2021

Jalles Machado lança IPO e pode valer R$ 3,75 bi na estreia – Oferta da produtora de etanol e açúcar será de R$ 800 milhões, dos quais 80% referentes à tranche primária A produtora de etanol e açúcar Jalles Machado vai lançar oficialmente sua oferta de ações hoje, apurou o Valor. Pelos números apresentados aos investidores, chegará à bolsa avaliada entre R$ 3…15 Jan 2021

Dona do site Buscapé, Mosaico pode levantar R$ 800 milhões em IPO – Valor considera o preço por ação de R$17,60, médio da faixa indicativa; há a possibilidade de lotes adicional e suplementar, em que a empresa movimentaria R$ 1 bilhãoDona dos sites Zoom, Buscapé e Bondfaro, a Mosaico pode levar R$ 800 milhões em uma oferta pública inicial de ações (IPO). O valor considera o preço por ação de R$ 17,60, médio da faixa indicativa. 14/01/2021

IPO da Focus Energia deve movimentar cerca de R$ 1 bilhão – A faixa indicativa de preço na futura oferta pública inicial de ações (IPO, na sigla em inglês) da Focus Energia foi definida entre R$ 21,20 e R$ 28,60A faixa indicativa de preço na futura oferta pública inicial de ações (IPO, na sigla em inglês) da Focus Energia foi definida entre R$ 21,20 e R$ 28,60. 14/01/2021

IPOs de Canopus, BBM e Granbio são cancelados – Com a oferta da Cagece, que já havia sido cancelada nesta semana, são quatro desistências neste ano As ofertas públicas iniciais de ações (IPOs, na sigla em inglês) de Canopus Holding, BBM Logística e Granbio Investimentos foram canceladas, segundo consta no sistema da Comissão de Valores Mobiliários (CVM). Com a… 13 Jan 2021

Intelbras protocola pedido de IPO e espera movimentar R$ 1,242 bilhão – Recursos serão usados para acelerar o crescimento sustentável da empresa bem como para expandir canais internos verticais e de varejo A Intelbras, indústria brasileira desenvolvedora de tecnologias, protocolou nesta terça-feira (12) na Comissão de Valores Imobiliários (CVM) pedido de lançamento de sua oferta pública inicial de ações (IPO, na sigla… 13 Jan 2021 Clique para continuar lendo

OdontoCompany se torna a maior do mundo e prepara o terreno para um IPO – Com uma média de abertura de 50 clínicas por mês, a empresa que atua no setor odontológico compra a totalidade da Oral Sin e faz a lição de casa para abrir capital dentro de três anos No dia 7 de janeiro, data que a entrevista para essa reportagem foi feita,…Posted: 12 Jan 2021 Clique para continuar lendo

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – HUMORES & RUMORES tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo PORTAL FUSOESAQUISICOES http://fusoesaquisicoes.com , não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, principais “value drivers”,etc. Muitas vezes a notícia não é clara a respeito do seu conteúdo. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. PORTAL FUSÕES & AQUISIÇÕES